ビッグテックの巨額資産はトランプの財政難を解消できるか?

米国の債務が36兆ドルを超え、新たな金の鉱脈に注目:未回収の税収

米国の国家債務は、あらゆる政治的な約束を骨抜きにしています。36兆5600億ドルを超え、今も増加し続けており、今や国家経済を圧迫し、GDPの123%という驚異的な数字になっています。

GDPに対する米国の国家債務の割合の推移

| 年 | 債務対GDP比(%) | 備考 |

|---|---|---|

| 2020 | 124.7〜126.3 | パンデミックによる支出で、一部の情報源で史上最高を記録 |

| 2021 | 118.9 | 2020年のピークから減少 |

| 2022 | 110.4 | 2021年から減少継続 |

| 2023 | 122.3 | 再び増加 |

| 2024 | 98.0〜124.0 | 見積もりは様々(会計年度末で98%、12月で124%) |

| 2025 | 123.0(予測) | 会計年度の財務省の予測 |

| 2034 | 116.0(予測) | CBO(議会予算局)の予測 |

| 2035 | 118.0〜118.5(予測) | CBO/Visual Capitalistの予測 |

ワシントンが解決策を模索する中、一部のアナリストは、最も明白な資金の山は海外に隠されたままだと指摘します。それは金庫にあるのではなく、米国のテクノロジー企業の巨頭が巧みに操るデジタル資産、ペーパーカンパニー、法的な抜け穴にあるのです。

膨らみ続ける赤字と増大する利払い費に苦しむ厳しい財政状況において、D.C.(ワシントンD.C.)とウォール街の両方で、新たな疑問が注目を集めています。ビッグテックが長年回避してきた税金を回収することが、トランプ大統領が米国の財政を安定させるために必要なライフラインとなるのか?あるいは少なくとも、そう主張できるのか?

「ダッチサンドイッチ」時代の崩壊と、その後に起きたこと

数十年にわたり、米国の巨大テクノロジー企業は、法的な租税回避地を利用してきました。最も有名なのは、「ダッチサンドイッチとダブルアイリッシュ」と呼ばれるスキームで、企業はアイルランドとオランダを経由して世界の利益を無税のタックスヘイブンに送ることができました。この戦略は、アイルランドの税制改革と多国籍企業からの圧力によって、2020年までに事実上終焉を迎えました。

「ダッチサンドイッチとダブルアイリッシュ」は、かつて広く利用された国際的な法人税回避戦略でした。アイルランドとオランダの子会社を経由して利益を迂回させることで、抜け穴を利用して米国以外の収益に対する税負担を大幅に軽減していました。しかし、法改正により、このスキームはほぼ利用できなくなりました。

しかし、消え去った数十億ドルの税金は、米国に戻ってきたわけではありません。単に住所が変わっただけなのです。

今日、多国籍企業は、洗練された新たな戦術を駆使しています。その中でも強力なのは、アイルランドの無形資産に対する資本控除(CAIA)、GILTI(グローバル無形低課税所得)およびFDII(外国源泉無形所得)ルールに基づく所得集約、過小資本税制(Earnings stripping)、タックス・インバージョン(Tax inversions)、そして多層的なパートナーシップの増加です。

回避の新たな構造:ビッグテックはいかにして世界の税地図を書き換えたか

今日の租税回避スキームは、もはや明白なタックスヘイブンを経由するものではありません。その代わりに、法的な抽象概念、合成的な価格設定構造、および税法の精神に反しながらも、その文言の範囲内に留まる内部的な企業取引の中に組み込まれています。

以下に示すのは、脱税ではありません。設計です。

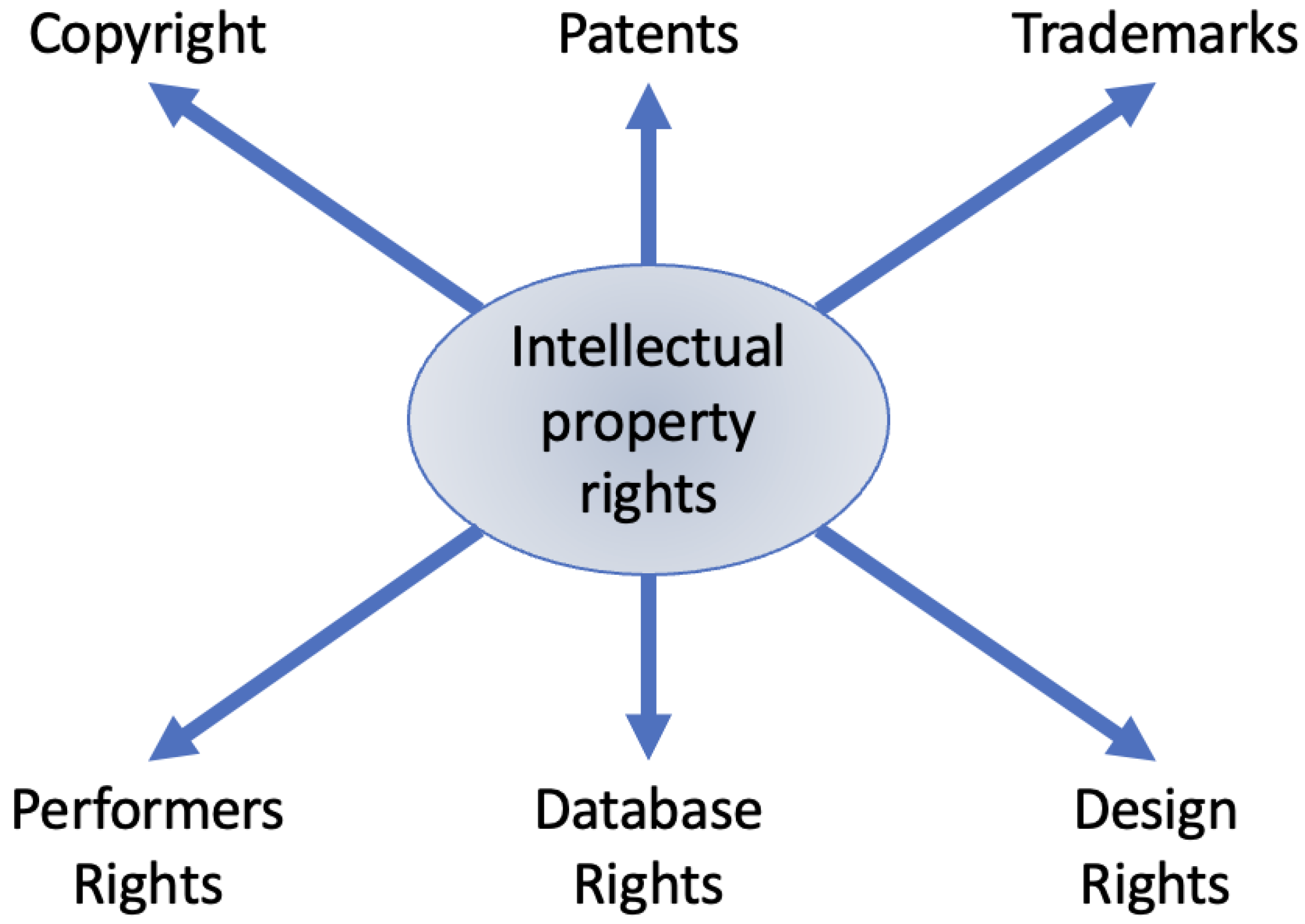

無形資産の本国送還:知的財産はいかにして会計上の武器となったか

最も重要な変化の1つは、特許、アルゴリズム、ソースコードといった無形資産の積極的な収益化と、資本控除を通じて税の盾として活用することです。

アイルランドの無形資産に対する資本控除(CAIA)制度の下では、企業は取得した知的財産の全額を課税所得から控除できます。しかし、これらの取得の多くは内部で行われます。つまり、アイルランドの子会社が、同じ企業の別の部門から世界の知的財産権を購入するのです。取引価格は数十億ドルに設定され、その後、時間をかけて減価償却され、体系的に利益が消去されます。

無形資産に対する資本控除(CAIA)は、知的財産などの特定の無形資産の取得費用に対して、企業に税制上の優遇措置を提供するものです。これにより、企業は、アイルランドの税法に基づく規則など、特定の規則に従い、設定された期間にわたって、これらの費用を課税対象となる利益から償却または減価償却することができます。

ある事例では、米国の主要なテクノロジー企業が、2015年に中核となるソフトウェア特許をアイルランドの関連会社に、1000億ドルを超える名目価格で譲渡しました。その後10年間、その子会社は、同社の世界的な収益の大部分を扱っているにもかかわらず、アイルランドで課税所得をほとんど報告しません。

GILTIとFDIIの曖昧な境界線

2017年の減税雇用法(Tax Cuts and Jobs Act)は、海外への利益移転を抑制することを目的とした新たな条項、特にグローバル無形低課税所得(GILTI)と外国源泉無形所得(FDII)を導入しました。しかし、企業はすぐに抜け穴を見つけました。それは、平均化です。

2017年の減税雇用法の下で導入された、米国税法におけるGILTIおよびFDII条項の主要な特徴をまとめた表。

| 特徴 | GILTI(グローバル無形低課税所得) | FDII(外国源泉無形所得) |

|---|---|---|

| 対象 | 支配外国法人(CFC)経由の海外収益 | 米国企業が直接獲得した外国源泉所得 |

| 目的 | 海外への利益移転を抑制するために、外国の無形所得に課税する | 国内投資を促進するために、輸出関連の無形所得を奨励する |

| 対象 | 海外に保有されている無形所得 | 輸出から得られる無形所得 |

| 実効税率 | 10.5%(2025年以降は13.125%) | 13.125%(2025年以降は16.4%) |

| 控除 | セクション250に基づく50%の控除 | セクション250に基づく37.5%の控除 |

| 有形資産に対するとみなされる収益 | 適格事業資産投資(QBAI)の10%に対する免除 | QBAIの10%に対する免除 |

多国籍企業は、高税率の国と低税率の国からの所得を混ぜ合わせることにより、見かけ上の外国税率を下げ、GILTIのペナルティを回避します。バミューダ(0%)の1ドルは、ドイツ(30%)の1ドルを相殺し、実効税率は低いように見えます。税法はバランスを見ますが、貸借対照表はアービトラージを見ます。

この慣行に詳しい法人税顧問は、「法律は、各管轄区域がサイロであると想定しています。しかし、グローバル化された構造では、それらは単に露出を均等化し、最小化するように設計されたシステム内のパイプにすぎません」と述べています。

内部負債と資本操作のコスト

もう1つの一般的な戦術は、企業内負債の戦略的な展開です。米国の関連会社は、自社の外国関連会社から資金を借り入れ、その負債に対する利息を支払います。この利息は国内では控除対象となりますが、海外では軽課税されるか、完全に繰り延べられます。

この方法は、過小資本税制(Earnings stripping)として知られており、規制当局によって長年争われてきました。しかし、特定の閾値内では、合法のままです。あるアナリストは、これを「企業が税務上の損失を生み出すために自社に支払うこと」と表現しました。

表:過小資本税制の概要 - 定義、メカニズム、規制

| 側面 | 説明 |

|---|---|

| 定義 | 企業が過剰な利息控除を通じて国内の税負担を軽減する租税回避戦略。 |

| メカニズム | 低税率の国の親会社が高税率の国の子会社にお金を貸し、子会社が課税所得から水増しされた利息の支払いを控除できるようにする。 |

| 利益移転 | 所得は低税率の国の親会社に移転され、全体的な法人税が最小限に抑えられる。 |

| 法的枠組み | 米国IRCセクション163(j)などの規制によって管理され、利息控除を調整後の課税所得の30%に制限する。 |

| グローバルな取り組み | BEPS(税源浸食と利益移転)などのイニシアチブは、過剰な利益移転と過小資本税制の慣行を抑制することを目的としている。 |

| 影響 | 政府の税収が減少するが、企業に大幅な節約を提供する。 |

| 防止策 | 控除対象となる利息の固定比率(例:EBITDAに基づく制限)により、高税率の国で一部の利益が課税対象のままになるようにする。 |

目に見えないネットワーク:パートナーシップ、パススルー、およびシャドウ構造の台頭

現代の税務プランニングの最も不透明な領域は、複雑なパートナーシップネットワークと「ブロッカー企業」の台頭にあります。これらは、複数の管轄区域にわたるエンティティの層全体に、利益、損失、および負債を配分するように設計された構造です。

IRS(内国歳入庁)の監視下にあるある事例では、1つのテクノロジー企業が、パートナーシップのウェブを説明するために130を超える個別の納税申告書を提出しました。これらのパートナーシップの多くは、デラウェア、ルクセンブルク、ケイマン諸島を経由して利益を送金していました。その結果、米国の課税所得は?ほぼゼロでした。

経験豊富な監査人でさえ、これらの構造を解きほぐすのに苦労しています。匿名を条件に話した財務省当局者が述べたように、「その中に金があることはわかっています。しかし、まず鉱山の地図を作成する必要があります。」

移転価格2.0:唯一の市場

移転価格(Transfer pricing)とは、子会社間の取引価格を設定する慣行です。現在の法律では、内部ライセンス契約およびサービス料金は、「腕の長さ」で設定する必要があります。つまり、独立した企業間で発生した場合と同様に設定する必要があります。しかし、企業が自社の知的財産をライセンスする場合、市場は存在せず、価格は事実上企業が言うとおりになります。

移転価格とは、企業内の関連エンティティ間の内部取引の価格設定を指します。この慣行は課税目的で厳しく精査されており、価格はエンティティが関連しておらず、競争市場で運営されているかのように設定されることを義務付ける腕の長さの原則を遵守する必要があります。

たとえば、プラットフォームの米国の事業は、「テクノロジーサービス」のために、年間数十億ドルをヨーロッパの部門に支払う可能性があります。これにより、課税所得が海外に押し出されます。規制当局は難題に直面します。取引は文書化され、内部的に一貫性があり、正式に開示されています。しかし、経済的には米国の税基盤を空洞化するように設計されています。

消え去る税収の背後にある数字

2018年から2023年まで、アルファベット、メタ、マイクロソフト、アマゾンだけで、外国源泉無形所得控除や知的財産コスト回収などのメカニズムを通じて、260億ドルを超える(多くの専門家による過小評価であるにもかかわらず)連邦税の優遇措置を引き出しました。

ズームアウトすると、さらに明確になります。15の大企業全体で、5年間で500億ドルを超える税制上の優遇措置がシステムを通過しました。この傾向が2024年と2025年に続いた場合(そして初期のデータはそうであることを示唆しています)、この数字は現在、大規模な多国籍企業による合法ではあるものの積極的な税回避で、年間600億ドルを超える可能性があります。

米国の主要企業における法定税率と平均実効税率の比較

| 説明 | 法定税率(連邦) | 平均実効税率 | 年/出典 |

|---|---|---|---|

| 減税雇用法(TCJA)後 | 21% | N/A | 2018年1月1日以降 |

| 大規模な収益性の高い企業における平均税率(GAO調査) | 21% | 9% | 2018年(2014年の16%から低下) |

| 一貫して収益性の高い342の大規模企業における平均税率(ITEP調査) | 21% | 14.1% | 2018〜2022年 |

| 一貫して収益性の高い296の大規模企業における平均税率(ITEP調査) | 21% | 12.8% | 2018〜2021年(2013〜2016年の22.0%から低下) |

| 低税率の例(GE、GM、メタ、テスラ、T-モバイルに関するATF調査) | 21% | 6.9% | 2023年 |

| 連邦および州の合計法定税率 | 〜26% | N/A | 2023年現在 |

これらの構造に詳しい専門家は、「これらは違法ではありません。しかし、絶対に設計されています。そして、特に米国の土壌に触れない利益については、実効税率をゼロに近づけるように設計されています。」と述べています。

収益性の高い342の米国企業を調査した最近の調査では、次のことがわかりました。

- 平均実効税率:14.1% - 法定の21%をはるかに下回る。

- これらの企業のほぼ25%が1桁の実効税率を支払った。

- 23社が、5年連続で連邦所得税をゼロ支払った。

これに対し、バイデン政権下のインフレ削減法(Inflation Reduction Act)は、約100の大企業を対象とした15%の法人代替ミニマム税を導入しました。しかし、執行は依然として限定的であり、企業の税務エンジニアはすでに、この網を回避する構造に移行しています。多くの場合、国境を越えた利益混合や、IRSの監視よりも速いエキゾチックなパートナーシップを通じて行われています。

2022年のインフレ削減法によって導入された法人代替ミニマム税(CAMT)は、大規模な企業が財務諸表所得に対して少なくとも15%の税金を支払うことを保証することをご存知でしたか?この税金は、年間平均所得が10億ドルを超える(または外国企業の米国子会社の場合は1億ドル)企業に適用され、企業が控除とクレジットを通じて税負担を大幅に軽減することを防ぐことを目的としています。2023年から有効なCAMTは、法人課税の大きな転換を表しており、企業は通常の規則とCAMTの両方に基づいて税金を計算し、どちらか高い方を支払う必要があります!

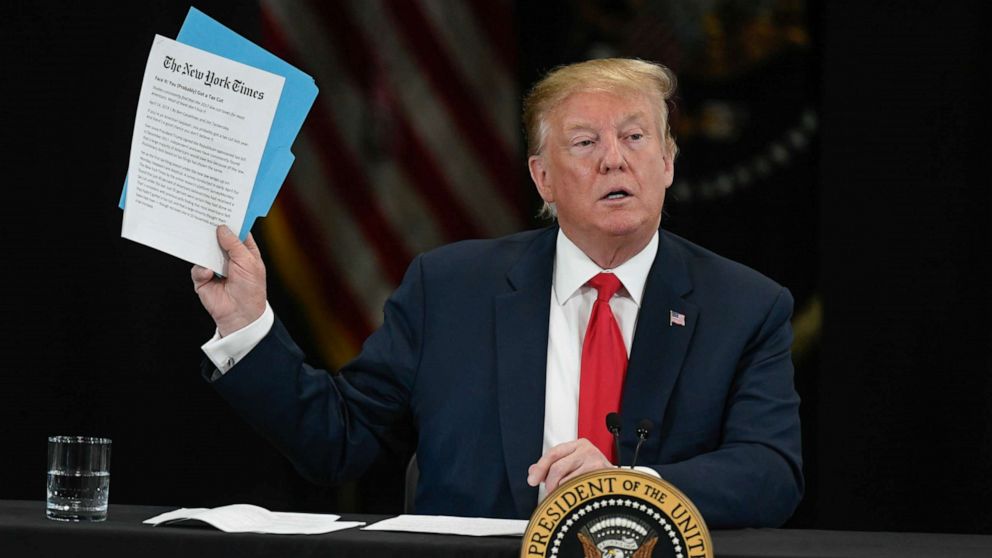

トランプは本当にこれを使って債務の怪物を倒せるのか?

2025年2月現在、ドナルド・トランプ大統領は、野心的な(そして矛盾する)公約を掲げて財政のリングに再参入しました。国家債務を1兆ドル削減し、2017年の減税を恒久化し、成長を損なうことなく関税を賄うことです。しかし、アナリストは、計算が合わないと警告しています。

これらの2017年の減税は、2035年までに債務に7兆7500億ドルを追加すると予測されています。関税はボラティリティと借入コストを急上昇させました。一方、債務に対する年間の利払い額は現在1兆ドルを超えており、これは国防予算よりも多くなっています。

しかし、政治的な見通しが不確かな場合でも、政治的な劇場は不確実ではありません。上級選挙アドバイザーによると、トランプは言論の自由ではなく、税愛国心をめぐってビッグテックに対する新たなレトリックを開始するように助言されています。

ある税制政策ストラテジストは、「これを公平性の問題として捉えること - 「なぜ中小企業は全額を支払わなければならないのに、アマゾンは数十億ドルを回避するのか?」 - は強力です。それは財政的なバッジを付けたポピュリズムです。」と述べています。

現在回避されている税金の半分、たとえば10年間で5000億ドルを回収するだけで、赤字を大幅に縮小できます。債務危機を解消することはできませんが、時間、投資家の信頼、および政治的な資本を買うことができます。

抜け穴経済:救済措置よりも大きい?

税回避はもはや、現金や影の銀行が入ったスーツケースの問題ではありません。それはデジタルアーキテクチャの問題です。数千のペーパーカンパニー、数十億ドルの内部サービス料金、および法的に曖昧な状態にある子会社の問題です。米国財務省はこれを認識しており、2022年に反撃を試みました。しかし、執行は遅く、テクノロジー企業は機敏です。

ある国際税務アナリストは、次のように述べています。「私たちはチェッカーをプレイしています。彼らは独自のルールブックを使って、再帰的な4Dチェスをプレイしています。」

新しいミニマム税にもかかわらず、一部の企業は、数十億ドルの利益に対して3%未満しか支払っていないと報告されています。合法的な利息控除、国境を越えた知的財産の流れ、および繰延税額控除と組み合わせると、総損失収益は体系的になります。

そして、ここで重要なひねりが加わります。米国の債務危機も体系的なのです。

トランプの政治的な金の鉱脈 - それが財政的な救済策でなくても

ビッグテックからの税金回収が予算を完全に修正するかどうかは別として、それはトランプの2025年の物語にぴったりと当てはまります。

- 視覚的: 数社の企業、天文学的な数字、エキゾチックな島々。

- 感情的: 中米は税金を払い、ビッグテックは「不正行為」をする。

- 愛国心的: 「アメリカファースト」のために利益を取り戻す。

- 売りやすい: 「私たちはグローバルなゲームで年間600億ドルを失いました。それは今終わります。」

現在シンクタンクで働いている元政権の経済アドバイザーは、率直な分析を提供しました。「彼は債務を修正する必要はありません。彼はただ、誰か他の人がそれを壊したように見せかけ、彼だけがそれを修正しようとしているように見せかける必要があります。」

すでに、選挙メッセージの内部草案は、来る5月の財政サミットの主要なテーマとして、テクノロジー税の執行への転換を示唆しています。トランプがそれを公平性のための十字軍として(そしてエリートの脱税に対する)位置づけることができれば、経済的な結集点と政治的な破城槌という二重の役割を果たす可能性があります。

次に来るもの:真の改革かレトリックか?

行動への意欲はあります。OECDの第2の柱ミニマム税のような税制調和へのグローバルな取り組みは、国際的なギャップを埋めることを目的としています。しかし、実施は断片的です。一部の米国の同盟国は抵抗します。一部の多国籍企業は、規制当局よりも早く適応します。

OECD第2の柱グローバルミニマム税の概要

| 側面 | 詳細 |

|---|---|

| 目的 | 多国籍企業(MNE)が世界中で最低15%の実効税率を支払うことを保証する。 |

| 対象 | 年間の連結収益が7億5000万ユーロを超えるMNEに適用される。 |

| 主要な規則 | - 所得合算ルール(IIR):親会社は、15%未満の税率で課税される子会社に対してトップアップ税を支払う。- 課税不足利益ルール(UTPR):低税率の国への支払いに追加の税金を課す。- 課税対象ルール(STTR):特定の国境を越えた支払いに課税し、開発途上国に焦点を当てる。 |

| 実施 | 各国は国内で規則を採用する必要がある。例としては、スイス(2024年)とEU(2023年)がある。 |

| 予想される影響 | - 世界の税収で年間1500億ドルを生み出す。- 税回避と利益移転を削減する。- MNEのコンプライアンス負担を増やす。 |

戦いは、税回避から税不可視に移るかもしれません。つまり、単一の法律は破られていないものの、どの国も税金を徴収しないということです。

しかし、圧力は高まっています。将来のIRSキャンペーン(おそらく新しい執行ツールまたは内部告発者のインセンティブによって強化される)が、複雑な構造を解き放ち、誰が何を支払っているかを明らかにし始めた場合、世論の物語は大きく傾く可能性があります。

ある上級監査コンサルタントが述べたように、「私たちは政治的な山火事から1枚のスプレッドシートしか離れていません。」

1兆ドルの蜃気楼か、戦略的な楔か?

ビッグテックに課税することで、米国の債務危機を完全に解決できるでしょうか?いいえ。しかし、1兆ドルのバッファーを提供し、赤字の速度を遅らせ、経済的な正義として位置づけられる政治的な勝利をもたらすことができるでしょうか?

絶対にできます。

財政的な現実とポピュリスト的な本能が衝突する瞬間において、トランプ大統領の企業税回収への焦点は、帳簿のバランスをとることはできないかもしれませんが、物語のバランスをとることはできるかもしれません。そして2025年には、物語がワシントンで最も価値のある通貨になる可能性があります。